27 марта, на конференции инвесторов финансового отчета 2023 года, председатель ПоступокWang Chuanfu заявил: «Ускоренный запуск новых энергетических продуктов китайскими автомобильными компаниями разрушает долю рынка совместных предприятий. В течение следующих 3-5 лет доля рынка совместных предприятий снизится с 40% до 10%, причем 30% будет предъявлять потенциал роста для китайских брендов.”

Это означает, что через несколько лет доля рынка внутренних брендов достигнет 90%, причем 9 из каждых 10 автомобилей приобретаются потребителями, производящимися внутри страны.

Это звучит немного преувеличено. Может ли быть, что мистер Ван может просто похвастаться инвесторами?

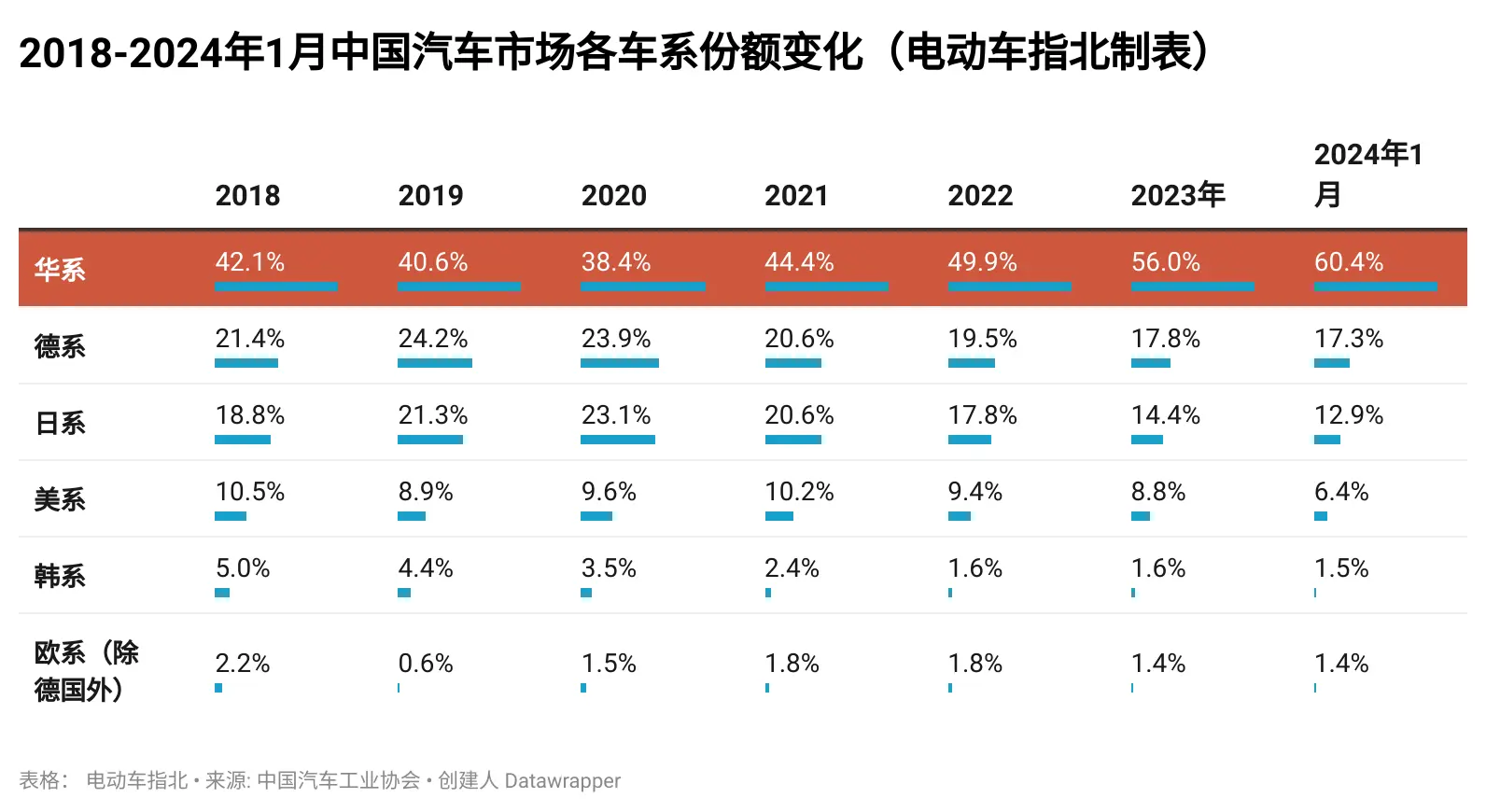

За 3 года доля рынка китайских брендов увеличилась с 38,4% до 60,4%.

Доля рынка китайских автомобильных брендов давно боролась около 40%, что широко считалось «порогом» для китайских автомобильных брендов. В 2020 году он достиг низкой точки для китайских брендов, с доли всего 38,4%. Тем не менее, он быстро увеличился из года в год, достигая 56% в 2023 году и даже достиг 60,4% в январе этого года.

В частности, с 2020 по январь 2024 года среди транспортных средств совместного предприятия японские бренды пережили наибольшую потерю на рынке, снизившись с 23,1% до 12,9%, что на 10,2 процентных пункта. После них немецкие бренды также пережили снижение с 23,9% до 17,3%, что на 6,6 процентных пункта снизилось. Американские и корейские бренды также потеряли 3,2 и 2,0 процентных пункта соответственно.

Основной причиной быстрой потери доли рынка между транспортными средствами совместного предприятия является их слабость в секторе электромобилей.

Уровень проникновения электромобилей достиг 45%, и китайские бренды успешно обогнали кривую.

На основании количества выпущенных страховых полисов, уровень проникновения электромобилей неизменно превышает 45% за последние 3 недели, причем большинство из них являются китайскими брендами. Например, согласно данным Ассоциации пассажирских автомобилей Китая, в феврале 2024 года уровень проникновения электромобилей среди китайских брендов составил 55,3%, среди роскошных автомобилей это было 24%, в то время как среди основных брендов совместного предприятия это составляло всего 4,9%. Это означает, что на каждые 20 новых автомобилей, продаваемых основными брендами совместного предприятия, 19 являются автомобилями с топливом, а только один-это электромобиль.

Это примерно переводится на обратную связь между скоростью проникновения электромобилей и автомобилями совместного предприятия. На каждые 1% увеличивается скорость проникновения электромобилей, уровень проникновения автомобилей совместного предприятия уменьшается почти на 1%. Среди них электромобили Mercedes-Benz, BMW и Audi работают немного лучше, но за значительную стоимость. Например, BMW i3 теперь начинается чуть более 210 000 юаней, в то время как EQE Mercedes-Benz начинается чуть более 270 000 юаней. Эти два электромобиля имеют дешевле примерно на 100 000 юаней по сравнению с их топливными аналогами в одном и том же сегменте, которые можно описать как «продажа автомобилей с убытком.”

Что еще более важно, к 2024 году бренды совместного предприятия не производили каких -либо конкурентоспособных продуктов электромобилей. В настоящее время электромобили совместного предприятия помечаются как «неполноценные» продукты. Можно предположить, что в ближайшие годы бренды совместного предприятия по-прежнему будут полагаться на автомобили с топливом.

Коэффициент использования производственных мощностей разрушается, дилеры уходят, а коллапс совместных предприятий ускоряется.

В настоящее время автомобили совместного предприятия по -прежнему содержат около 40% доли рынка, что на самом деле является очень хрупким порогом. После того, как доля рынка совместных предприятий будет еще больше снизиться, их фундамент будет скомпрометирован, а тенденция к снижению в будущем только усилится.

Есть два ключевых фактора, способствующих этой ситуации: использование производственных мощностей и дилерские центры.

Во -первых, автомобильная промышленность в значительной степени зависит от экономии масштаба, так как затраты напрямую связаны с объемом производства. Например, если фабрика, используемая для производства 10 000 автомобилей в месяц, на общую сумму 120 000 автомобилей в год, и внезапно ежемесячные продажи снижаются до 5000 автомобилей, производственные мощности на заводе должны будут уменьшаться до 60 000 автомобилей в год. Тем не менее, годовые расходы на амортизацию завода и другие фиксированные затраты остаются постоянными. Кроме того, у работников будет снижена потребность, и уменьшение количества по порядку может привести к увеличению цен от поставщиков. Эти факторы значительно увеличат стоимость за транспортное средство. Следовательно, производители часто предпочитают снизить розничную цену автомобилей для поддержания объема продаж и использования производственных мощностей.

Жестокая реальность

Только за последние три года автомобили совместного предприятия потеряли значительные 22 -процентные пункты доли рынка. Принимая во внимание годовой объем пассажирских автомобилей в Китае около 22 миллионов единиц, это означает, что производственные мощности совместных предприятий были вынуждены уменьшить на 4,84 миллиона единиц в год. Многие сотрудники на заводах совместного предприятия сообщили о «значительно более длительных праздниках», чем раньше. Даже Toyota и Honda начали увольнять работников. Кроме того, Hyundai продала свои фабрики таким компаниям, как NIO, и ожидается, что такие случаи станут более распространенными в будущем.

По мере дальнейшего снижения использования производственных мощностей затраты на автомобили совместного предприятия начнут расти. В контексте ценовой войны автомобили совместного предприятия по сути кровоточат на поле битвы, и результат уже очевиден.

Тем не менее, больший кризис для совместного предприятия лежит в их дилерских центрах.

Продолжающиеся убытки

В 2023 году автомобили совместного предприятия были вынуждены участвовать в годичной ценовой войне, и многие из расходов были нести дилерские центры. Например, дилерские центры Honda сообщили о потере более 10 000 юаней для каждого проданного соглашения, даже после учета скидок, в результате чего многие из них вынуждены отказаться от рынка.

Большое количество дилерских центров совместного предприятия сталкивается с значительными потерями, причем многие владельцы вынуждены их долгосрочные партнерства и надежда на потенциальный поворот, чтобы сказать: «Мы готовы вытеснить его еще на год». Однако с 2024 года ситуация для совместных предприятий автомобилей не улучшилась, а скорее ухудшилась. На этом этапе владельцы дилерских центров будут только ускорить их отъезд, что приведет к увеличению скорости закрытия между дилерами совместного предприятия.

С выходом дилерских центров, совместное предприятие, автомобили, несомненно, становятся еще труднее продавать. Для многих людей в небольших городах и районах отсутствие физических магазинов означает, что они с меньшей вероятностью будут рассматривать покупку автомобиля, поскольку это создает отсутствие доверия и безопасности.

Написать в конце

Взгляните на соседей Китая в Японии и Южной Корее, где внутренние бренды имеют ошеломляющую долю рынка на 93% и 83% соответственно, снижение компаний совместного предприятия и рост внутренних брендов, по -видимому, является нормальным коммерческим явлением. В прошлом доминирование совместных предприятий на основном рынке было просто исторической аварией. То, что происходит сегодня, это просто исправление, и все возвращаются в свое законное место.

Поэтому вполне вероятно, что председатель Ван не преувеличивает на этот раз. А Byd Qin Plus, по цене 79 800 юаней, уже ускоряет этот процесс. Мы все свидетели истории.